Las industrias más atractivas del 2024 para el venture capital de América Latina

Autor: Franck Velázquez | Content Manager Angel Ventures

Sin duda 2023 fue un año desafiante para las startups y los fondos de venture capital en América Latina (VCs). La inversión en startups tuvo una drástica disminución debido al contexto financiero global y el ambiente de incertidumbre que se vivió en el último año, provocando que algunas startups se quedaran sin liquidez.

Los fondos de venture capital en América Latina otorgaron alrededor de US$4.000 millones en 864 acuerdos de inversión, principalmente en empresas en etapa temprana (conocido como early stage), según datos de Pitchbook, aunque la inversión en startups fue 58% menor que en 2022 y 77% menor que en 2021. Los países que recibieron la mayor parte del capital fueron Brasil, México, Colombia, Argentina y Chile, de acuerdo con datos de CB Insights. En total, los VCs de la región levantaron US$2.000 millones, un poco más que en 2022 (US$1.400 millones).

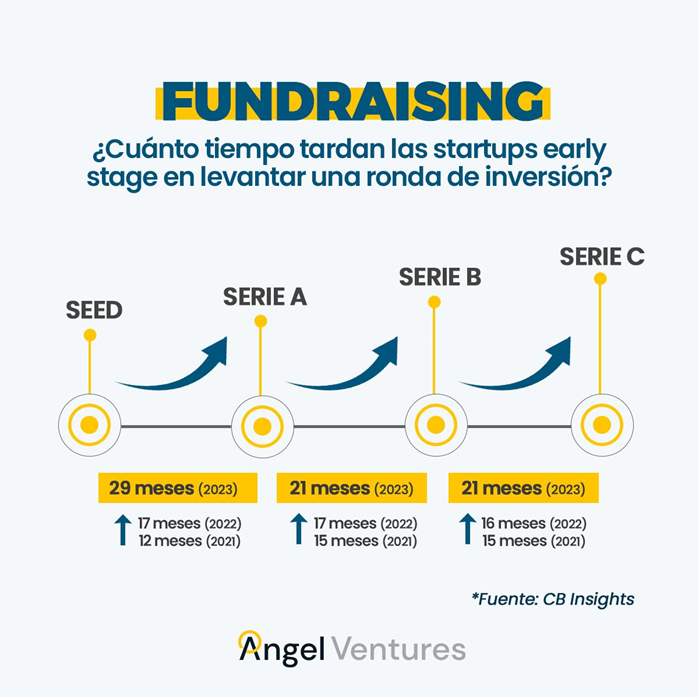

Aún con la escasez de capital semilla y la cautela de los inversionistas, algunas startups lograron levantar capital, aunque el levantamiento de capital (fundraising) fue mucho más difícil y tardado para las startups de early stage que las empresas en etapas más avanzadas. De hecho, el tiempo de fundraising entre rondas de la Seed a la Serie C se extendió mucho más en 2023, justo como se muestra en la siguiente gráfica.

Entre las startups latinas que lograron recaudar fondos están Finkargo, empresa de nuestro portafolio que cerró una ronda Serie A de US$20 millones, Clara (US$60 millones), Tractian (US$47 millones), Buk (US$35 millones), Arado (US$12 millones), Instaleap (US$5 millones), Pacto (US$4 millones) y Meddi (US$1.7 millones), entre otras más.

2024: Un año retador pero con oportunidades de inversión

Después del boom de inversiones que vimos en 2021 y 2022, la escasez de capital durante 2023, incluso el cierre de más de 500 startups en todo el mundo (según Carta Inc.) como Perfekto, Casai y Muni, ¿qué podemos esperar para este año? ¿Se reactivarán las rondas de inversión? ¿Habrá mayor o menor capital para las startups latinas?

Para responder estas inquietudes, le preguntamos a los inversores de Nazca, DILA Capital, Latitud, Ignia Partners, NXTP Ventures, Iporanga Ventures, EXT Capital, Caravela Capital y Angel Ventures, cuál es el panorama y las oportunidades de inversión que visualizan para los próximos meses.

Estos son algunos de los fondos de venture capital más importantes y activos en Latinoamérica enfocados en startups en etapa temprana. Han financiado a grandes unicornios como Clip, Kavak, Betterfly y Konfío, además de Kueski, Crehana, Urbvan, Albo y Stark Bank, entre muchas otras empresas latinas.

Hernán Fernández, Managing Partner de Angel Ventures, considera que habrá un repunte en las inversiones impulsado por la flexibilización de las tasas de interés, el dinero que fue dejado de lado tanto por los capitalistas de riesgo como por los administradores de activos en 2023.

Al respecto, Carlos Álvarez, Commercial and Business Strategy Manager de DILA Capital, dice que habrá un mayor enfoque de los inversores en los mercados emergentes impulsado por las mejoras en los indicadores de inflación y la anticipación de intervenciones de los bancos centrales.

Por su parte, Luisa Dalla Costa, Investment Associate en Latitud, estima que el mercado estará más activo este año en comparación con 2023. “Somos optimistas sobre el número de acuerdos, pero seguimos siendo cautelosos”, afirma Dalla. Para Renato Valente, General Partner de Iporanga Ventures, este año seguirá siendo difícil especialmente para las startups que buscan levantar una Serie B y consecuentes. “Las rondas pre-semilla y semilla serán como solían ser antes de la pandemia. Será difícil recaudar fondos, pero las startups con mejores equipos y tesis son las que tendrán capital”, asegura Renato.

Sin embargo, según Christine Kenna, Partner de Ignia Partners, la recuperación podría ser lenta y será en la segunda mitad del año, ya que los inversores con reserva de efectivo tendrán que seguir desplegando los recursos que tienen. “La recaudación de fondos seguirá siendo desafiante durante este año, y solo aquellos fundadores con nuevas empresas sólidas lograrán recaudar capital”, dice Kenna.

Y no solo eso. “Con las incertidumbres geopolíticas que hay en otras regiones y preocupaciones sobre el crecimiento de China, América Latina, especialmente México, podría convertirse en un destino de inversión relativamente estable. La región se beneficiará con la reestructuración de las cadenas de suministro globales, particularmente con las nuevas relaciones comerciales por parte de las empresas estadounidenses”, explica Álvarez.

Con esto, según el analista de DILA Capital, México puede reforzar su posición como un socio comercial fuerte en el intercambio de bienes y servicios a nivel mundial, lo que traería nuevas oportunidades de inversión muy importantes.

Es cierto que no hay nada escrito en la industria del capital de riesgo. Sin embargo, hay cuatro factores que pueden influir en la evolución que tenga durante este año y que los inversionistas no deben perder de vista, de acuerdo con Marta Cruz, General Partner de NXTP Ventures. Estos son:

- Maduración del ecosistema emprendedor: A medida que evolucione el ecosistema de startups en América Latina, pueden surgir más empresas innovadoras, lo que representa diversas oportunidades para invertir.

- Tendencias tecnológicas: El panorama es dinámico y las tendencias emergentes pueden crear nuevas oportunidades para brindar financiamiento.

- Tendencias económicas globales: El avance o estancamiento del ecosistema de startups también puede verse afectado por la situación financiera global que ocurra en el futuro cercano.

- Mayor inversión local y extranjera: Si la región continúa mostrando crecimiento y resiliencia, podría atraer más interés de inversores locales e internacionales.

Adolfo Blasco, Principal de Nazca, explica que es necesario que la región experimente más salidas para que más capital (especialmente de fondos extranjeros) entre a empresas de Latinoamérica. “Podemos esperar un escenario de salida más dinámico para las empresas emergentes respaldadas por capital de riesgo en 2024 y 2025”, considera Blasco.

Al respecto, Fernández agrega: “Las empresas más progresistas invertirán en fondos de capital riesgo locales para obtener acceso y exposición a los mejores emprendedores y empresas que se están construyendo. Las empresas más tradicionales intentarán invertir directamente con resultados mixtos”.

Las industrias más prometedoras

Como verás, los inversores no dejan de lado que 2024 seguirá siendo un año retador, aunque se mantienen optimistas y esperan mayor flujo de capital en el ecosistema de Latinoamérica. Pero, ¿cuáles son los sectores que pueden atraer mayor inversión? Fintech, proptech y logistic tech, fueron las industrias más financiadas en 2023, según datos de CB Insights. ¿Este año seguirán siendo los mismos?

A continuación te presentamos las cuatro principales industrias en donde los inversores encuestados ven mayores oportunidades de inversión.

Las industrias más prometedoras:

- Fintech (modelos B2B)

- Inteligencia artificial

- Agtech

- Healthtech

Otras industrias:

- B2B Marketplaces

- Climate tech

- Mobility & transportation

- Crossborder e-commerce

- Cleantech

- Foodtech

Hasta ahora, fintech es una de las industrias favoritas del venture capital en América Latina. Tan solo en 2022, este sector recibió más de US$1.100 millones, según datos de LAVCA. Para el año en curso, Blasco estima que las fintech recaudarán menos capital ya que las startups en etapa inicial podrían estar un poco abarrotadas, y las que están en etapa de crecimiento han sido impulsadas por venture debt. Aún así, “Latinoamérica puede ser líder mundial en la creación de servicios financieros y el uso de blockchain”, asegura Valente.

¿Qué buscan los VCs en las startups?

Como habrás visto, los inversionistas esperan un repunte en las rondas de capital. Pero, ¿qué tipo de startups tendrán mayores oportunidades de levantar capital? En 2023, las empresas que sobrevivieron a la escasez de capital y obtuvieron recursos, fueron las que demostraron ser más rentables y resilientes a la crisis.

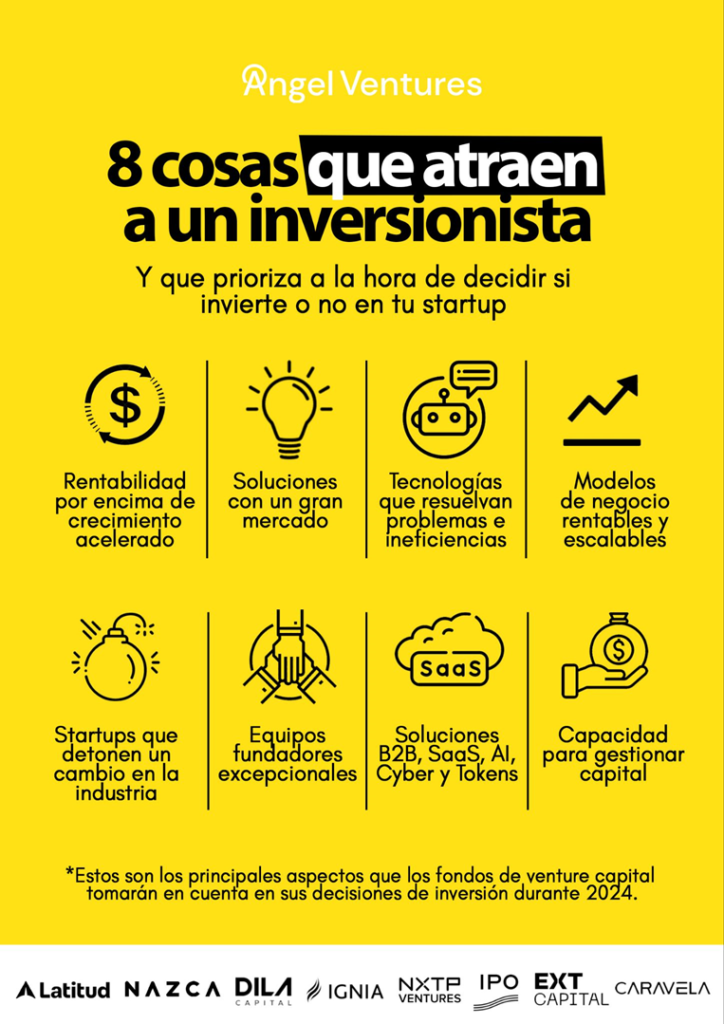

Este año parece no cambiar el criterio de los VCs para seleccionar las startups en las que van a invertir, puesto que seguirán priorizando la rentabilidad. Le preguntamos a los inversores cuáles son los aspectos que van a evaluar en las startups y que serán fundamentales en sus decisiones de inversión.

Estas fueron las respuestas más comunes:

- Rentabilidad por encima de crecimiento rápido.

- Soluciones innovadoras con un gran mercado.

- Tecnologías que resuelvan problemas o ineficiencias en el mercado.

- Modelos de negocio rentables y escalables.

- Startups “changemakers” que detonen un cambio en la industria.

- Equipos fundadores excepcionales con habilidades estratégicas.

- Soluciones B2B | SaaS | Cyber | AI | Tokens.

- Capacidad para gestionar capital de manera eficiente.

Es importante mencionar que cada VC tiene su propia tesis de inversión y busca distintas oportunidades en el mercado, por lo que estos aspectos que acabamos de mencionar podrían variar en cada fondo.

¿Qué tan atractivas serán las startups de AI?

Por otro lado, en el último año vimos un boom de inteligencia artificial aplicada en las startups, y es una tendencia que seguirá creciendo en los próximos meses en todo el mundo. Al respecto, Dalla comenta: “Sin duda la IA está ganando cada vez más fuerza y relevancia y la vemos como una herramienta fuerte a incorporar por parte de las empresas para mejorar y optimizar las ventas, los procesos. Las empresas deben tener esto en cuenta para obtener una ventaja competitiva”.

Según Álvarez, es importante priorizar aquellas soluciones que brinden atención a las necesidades de los usuarios utilizando AI y al mismo tiempo aprovecharla para optimizar la productividad y mejorar las propuestas de valor. “Veamos la IA como una herramienta que resuelve problemas reales para los clientes con una economía unitaria sensata. Al final se trata de invertir en startups que están creando valor para sus clientes”, agrega.

A pesar del potencial de esta tecnología, los inversores coinciden en que el uso de AI no será un factor decisivo a la hora de invertir, aunque sí será un factor importante a considerar. Al respecto, Pedro Gottschild, director de Caravela Capital, dice: “Nos encantaría invertir en nuevas empresas de IA, pero primero necesitamos ver algún ajuste entre el producto y el mercado. Por lo general, tomamos decisiones basadas en lo que las empresas ya han comenzado a demostrar en rondas semilla y Serie A en lugar de solo promesas”.

Por su parte, Valente considera que la IA estará en todas las aplicaciones y cambiará la forma en que interactuamos con las computadoras. “Es la evolución del software. Pero pronto no hablaremos de eso. Por eso estamos más centrados en encontrar equipos increíbles que creen productos increíbles”, dice Valente.

Este es el panorama de inversión y algunas de las predicciones de los capitalistas de riesgo líderes en América Latina para 2024. En Angel Ventures confiamos en que el espíritu emprendedor seguirá siendo fuerte. Veremos a muchos emprendedores creando empresas tecnológicas de alto nivel, pero los fundamentos serán diferentes. No habrá mejor momento para invertir que la cosecha 2023-2025, dado que los equipos fuertes están pensando en lo que sigue y todavía no sucede.

Por último, queremos hacer un agradecimiento especial a todos los inversores que participaron en este mapeo. Seguiremos trabajando y haciendo sinergias para impulsar el ecosistema emprendedor de América Latina.